貸借対照表とは、企業の財政状態を明らかにするため、特定の時点における資産、負債及び純資産を記載する書類です。

貸借対照表完全性の原則と言ったりしますが、貸借対照表には企業に存在するすべての資産、負債、純資産をもれなく記載しなければなりません。

また、同時に存在しないものは記載してはなりません。

ただし、一部例外がありまして、それが重要性の原則の適用により生じる簿外資産・簿外負債です。

例えば以下のようなものですね。

・棚卸資産の取得原価に含めなかった引取費用等

・買入時に費用計上している消耗品

・少額のため計上しなかった引当金

このようなものは貸借対照表に記載されません。なぜなら重要性が乏しいために簡便な処理をとったものであり、利害関係者の判断を誤らせることはないと考えられるからです。

貸借対照表がその役割を果たすために、表示の上での原則がいくつかあります。

その一つが、「総額表示の原則」です。

貸借対照表上のそれぞれの項目は総額で表示し、資産と負債などを勝手に相殺して純額表示してはいけないというものです。

資産や負債の合計金額も利害関係者がその企業の財政規模を判断する指標となるので、その判断を誤らせることのないようにしなければなりません。

さらに、「区分表示の原則」で資産や負債を正確に分類して表示しなければならないと定められています。

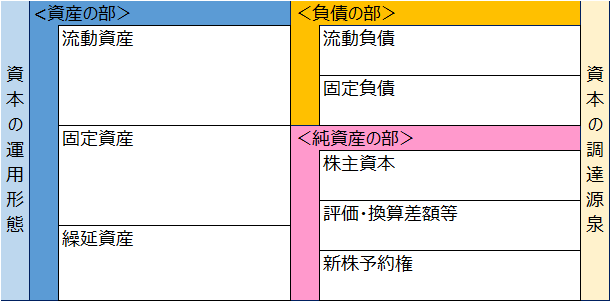

貸借対照表は「資産の部」、「負債の部」、「純資産の部」に分けられ、「負債の部」と「純資産の部」がそれぞれ資本の調達源泉を、「資産の部」が資本の運用形態を示します。

意味があって分けられているので、この区分は正確に行わないといけません。

また、表示上はここからさらに細かく区分されていきます。

資産の部は「流動資産」、「固定資産」、「繰延資産」。

負債の部は「流動負債」、「固定負債」。

純資産の部は「株主資本」、「評価・換算差額等」、「新株予約権」といった感じですね。

こうしてグループ分けされた項目たちは、原則として「流動性配列法」という順番に従って貸借対照表の上から整列していきます。

流動性配列法とはその名の通り、より流動的な項目から並べていきましょう、というものです。

すぐに現金化しそうなもの、または現金がでていく原因となりそうなものは上のほうに、逆に滅多に現金という形にならないものは下のほうに並んでいきます。

利害関係者たちはこれを見て、直近で必要そうな出費に対し、十分に現金はあるだろうか?ということを考えたりするわけですね。

経理関係の仕事をしていなくても損益計算書についてはなんとなくイメージがつくと思います。大雑把に言えば家計簿にも近いですし、物を売ったり買ったりするする行為が反映されているからです。

一方、貸借対照表については必要性がわかりにくいという方もいるのかもしれません。現物としての物が記載されているかと思えばそうでもなかったりします。

この記事で話しているように、現在の会計に対する考え方としては貸借対照表を重視する傾向がありますので、どういう考えのもと作成されているかは押さえておきたいポイントですね。