※注意※

当記事は個人的解釈を含みます。

実際の運用にあたっては担当の税理士や所轄税務署へ必ずご確認ください。

今回は【インボイス制度】のお話です。

「もうお腹いっぱいです・・・」

という方も多いと思いますが、

今回はインボイス制度(消費税)が法人税に及ぼす影響の例をご紹介します。

実際に色んなクライアント様に話をしてみると、

意外と気づいていなかった方が多かったです。

ちゃんと国税庁にはQAとして記載はされています。

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/shouhizei_faq/03.htm

上記回答・解説を見て、

「あー、確かに」

「なるほど納得」

と思った方は以降の解説はいらないかも・・・?

国税庁の例は建物の取得でしたが、

よりイメージしやすいように交際費を例に書いていきますね。

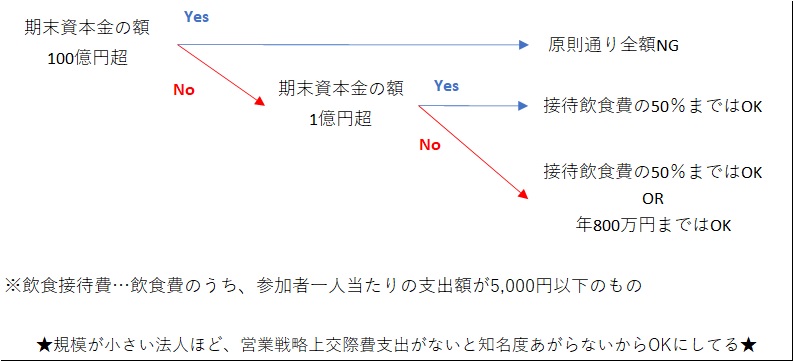

まず法人税法の交際費等の損金不算入というルールがあります。

★法人税法の交際費等の損金不算入のざっくり解説

①法人税は法人の所得(≒利益)に対して課税

↓

②所得(≒利益) = 益金(≒収益) ― 損金(≒費用)

↓

③損金(≒費用)を大きくすれば最終的に法人税額小さくなる

↓

④国「租税回避は許さない!損金に制限かける!」

↓

⑤交際費は租税回避に使われやすい。

↓

⑥費用計上したものでも損金には認めないよ(損金不算入)

↓

⑦国「全部NGはかわいそうだから一部認めてあげるよ」

で、今回の話題の対象となるのは、その金額です。

(接待飲食費の5,000円以下判定も同様です)

この判定に使う金額ですが、税抜経理の場合は税抜金額です。

ではインボイス制度開始後に、

適格請求書発行事業者以外の者(以下、免税事業者)から購入した場合、

消費税はどう扱われるんでしたっけ?

仕入税額控除の対象としない = 消費税を払っていないとみなされる

ですよね。

つまり、

飲食代 税抜:4,800円

であった場合、

①~2023年9月30日:インボイス開始前

本体代相当額 = 4,800円

※4,800円 + 480(消費税) × (100% - 100%)

②2023年10月1日~2026年9月30日:インボイス開始後の経過措置(80%控除)期間中

本体代相当額 = 4,896円

※4,800円 + 480(消費税) × (100% - 80%)

③2026年10月1日~2029年9月30日:インボイス開始後の経過措置(50%控除)期間中

本体代相当額 = 5,040円

※4,800円 + 480(消費税) × (100% - 50%)

④2029年10月1日~:インボイス開始後の経過措置終了後

本体代相当額 = 5,280円

※4,800円 + 480(消費税) × (100% - 0%)

ということになり、

交際費等の接待飲食費の判定(5,000円以下判定)では、

①②はOK、③④はNGとなることがわかります。

インボイス制度は消費税に関することですので、

法人税への影響を全く気にされていない方もいらっしゃるかもしれません。

今回は交際費を例にあげましたが、

当然他の規定もインボイスによる影響が出てくるケースもあるでしょう。

ただ「どの規定が対象だ!?」と虱潰しに行うのではなく、

「金額考えるときはインボイス気にしなきゃ」とだけ覚えておいておけばOKかと思います!

ということで今回はインボイス制度による法人税への影響についてのお話でした!

※ちなみに個人の方は法人税はありませんが所得税も同様の考えになります。

弊社会計グループでは、

色々な会計システム/サービスの販売・導入を行っていますが、

それはあくまで目的を達成するための手段(ツール)と考えています。

ですので、目的(業務効率化等)を達成するにあたって、

既存のシステム/サービスを継続利用し、活用するという提案も行っています。

今後も皆さんのお役に立てるような記事を書いていきますので、

ぜひこれからもご覧ください!