銀行振込時には手数料が発生します。その場合の起票の仕方は組織により異なりますが、 振込手数料 が相手先負担の場合には下記のような仕訳を作成する方法があります。

(未払金) 100,000 / (当座預金) 99,680

/ (手数料) 320

簿記を勉強している方であればこのような疑問をお持ちになる方もいるかもしれませんね。

「この、貸方にある手数料って何?」

費用は基本は借方ですが、この貸方の費用は何を意味するのでしょうか。

※もちろん、これ以外の起票方法もあります。詳しくは読み進めて頂ければと思います。

今回は振込手数料が相手先負担の場合の仕訳の形について説明していきます。

企業でも個人でも、銀行振込を行うことはありますよね。振込を行うためには、各銀行が設定した手数料を支払う必要があります。これも、皆さん知っていることかと思います。

具体例を用いて考えてみましょう。

>みずほ銀行から三井住友銀行のA取引先の口座へ、未払金10万円の振込

>手数料は当社負担

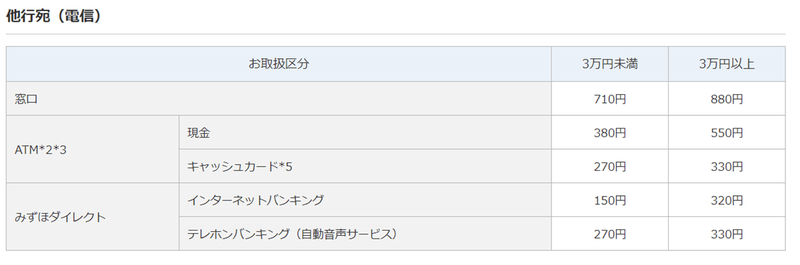

このとき、かかる手数料はみずほ銀行が設定している手数料の規定に従います。

三井住友銀行はみずほ銀行から見れば他行にあたりますので、他行宛の金額を見てみましょう。

今回はインターネットバンキングを使用したと仮定します。3万円以上の振込なので、手数料は320円ですね。

では、これを仕訳に起こしてみます。

(未払金) 100,000 / (当座預金) 100,320

(手数料) 320

こんな感じでしょうか。貸方側を2行にわけるケースもあり得ますね。ここまでは特段、疑問に思うところもないと思います。

では逆に、手数料が相手先負担の場合を考えてみます。ちなみに、手数料がどちら負担になるかは各取引先との契約次第なので、実務ではどちらも入り乱れることが多いです。

会計システムも、基本そのようなケースに対応できるような形になっています。

手数料は金額が変わらないので、320円です。

仕訳は次のようになります。

(未払金) 100,000 / (当座預金) 99,680

/ (手数料) 320

この、貸方にある手数料の意味は何でしょうか?

先に断っておきますが、手数料が相手先負担だからと言って、必ずしも上のような仕訳になるということではないです。

どう仕訳を作るのかはそれぞれの企業次第であり、また銀行との契約によっても異なってきます。

また、手数料の支払い方法としておおまかに2パターンがあります。

取引の都度差し引かれるケースと、一定期間分をまとめて特定の日に引き落とされるケースです。どちらになるかは銀行とどのような取り決めをしているか次第です。

設例を少し変更します。

>みずほ銀行から三井住友銀行のA取引先の口座へ、未払金10万円の振込

>手数料は当社負担

>みずほ銀行から三菱UFJ銀行のB取引先の口座へ、未払金20万円の振込

>手数料は相手先負担

振込元の口座は同じですが、2件の振込があった、という想定です。手数料はどちらも320円ですね。

先に仕訳例を見てみましょう。

・都度差し引かれるケース

①A取引先への支払

(未払金) 100,000 / (当座預金) 100,320

(手数料) 320

②B取引先への支払

(未払金) 200,000 / (当座預金) 200,000

・まとめて引き落とされるケース

①A取引先への支払

(未払金) 100,000 / (当座預金) 100,000

②B取引先への支払

(未払金) 200,000 / (当座預金) 199,680

/ (手数料) 320

③手数料引き落とし時

(手数料) 640 / (当座預金) 640

手数料が自社負担のケース(A取引先への支払)については、問題ないと思います。「都度差し引かれるケース」では①で、「まとめて引き落とされるケース」では①と③のうちの320円分で手数料の支払を行っています。

問題は相手先負担のケースです。こちらは少し細かく見ていきましょう。

まず、都度払いのケースです。

仕訳がこちら。

(未払金) 200,000 / (当座預金) 200,000

手数料が消えていますね。けれど、20万の支払では手数料が発生するはずです。

先ほどの仕訳をもう少し分解すると、こうなります。

(未払金) 200,000 / (当座預金) 199,680

/ (手数料) 320

(手数料) 320 / (当座預金) 320

この仕訳を先ほどの「まとめて引き落とされるケース」の②と③と見比べてみてください。非常に似通っていることがわかると思います。

手数料を銀行に支払うタイミングが異なっているだけで、やっていることは共通です。

相手先には未払金20万円の支払を行いますが、手数料を『実質的に』負担してくれる契約になっているので、手数料分を差し引いた199,980円の送金を行います。

この『実質的に』というのがミソでして、あくまで支払作業は当社がやっているので、銀行に対しての手数料は当社に支払い義務があるんですね。

なので、相手先が負担してくれる手数料を一度貸方に置き、費用のマイナスとしているのです。

その直後、銀行に対して振込手数料の支払が発生しますので、貸方に置いた手数料は相殺されます。

分解後の仕訳を起票してもいいですし、一連の取引として分解前の仕訳としてもかまいません。

この前提を踏まえて、「まとめて引き落とされるケース」のほうも見てみましょう。②と③の仕訳はこうでした。

②B取引先への支払

(未払金) 200,000 / (当座預金) 199,680

/ (手数料) 320

③手数料引き落とし時

(手数料) 640 / (当座預金) 640

やっていることは共通、と言った通りです。この例ですと③の手数料引き落としの時に他の支払分の手数料も引き落とされていますが、それは先ほどの分解後の仕訳と全く同じです。

ただし支払タイミングと手数料の支払タイミングが異なっているので、合算せずに伝票を2件切っています。

手数料の支払についてはこれまで述べた通りではあるのですが、「まとめて引き落とされるケース」では引き落とされる手数料を未払計上する、ということも考えられます。

支払った時点で引き落とされる手数料は確定していると考えられるので、むしろそのほうが正確かもしれません。

設例は先ほどと同じで、仕訳に起こすとこんな感じですね。

①A取引先への支払

(未払金) 100,000 / (当座預金) 100,000

(手数料) 320 / (未払金) 320

②B取引先への支払

(未払金) 200,000 / (当座預金) 199,680

/ (未払金) 320

③手数料引き落とし時

(未払金) 640 / (当座預金) 640

とはいえ、未払金の額が少額の場合は重要性の原則を適用して計上をしなくても問題ないかと思います。そのあたりは会社ごとにルールを定めて起票していけば大丈夫です。